Alguns conceitos fundamentais da gestão de um negócio podem causar confusão mesmo em empresários com experiência. Conhecer e entender como eles se diferenciam é importante e pode ajudar a tomar decisões melhores, seja no dia a dia ou em momentos cruciais. Um exemplo de dois termos que podem confundir e você precisa saber são insolvência salarial e falência.

Neste artigo, você vai aprender mais sobre ambos conceitos, além de descobrir qual é a verdadeira diferença entre eles. Confira!

O que é Insolvência

Insolvência é uma condição financeira. Quando ela ocorre, os ativos de uma empresa não cobrem seus passivos, de forma que a organização não tenha recursos suficientes para cumprir com suas obrigações em relação aos credores (prestadores de serviços, fornecedores, entre outros).

Insolvência salarial

Neste sentido, a insolvência salarial é a situação na qual não há condições financeiras de cumprir com as obrigações referentes ao pagamento de salários dos colaboradores.

O que é Falência

Já a falência é um processo jurídico. Quando uma empresa declara esse estado, ocorre uma intervenção para assegurar a preservação dos recursos e o aproveitamento da sua capacidade produtiva. Assim, é possível otimizar o pagamento dos credores, ainda que não se possa cumprir integralmente as obrigações financeiras pendentes.

Vale a pena lembrar que, segundo a legislação brasileira, existe uma ordem de preferência para o pagamento dos credores em casos de falência. Nessa ordem, os créditos trabalhistas estão no topo da lista. Isso significa que, em geral, mesmo que uma empresa venha a falir, ela ainda pagará seus colaboradores.

Qual é a diferença entre Insolvência Salarial e Falência

Pelos conceitos, vemos que a primeira diferença entre insolvência salarial e falência é que o primeiro termo tem caráter financeiro-administrativo, enquanto o segundo, jurídico.

Uma organização insolvente pode evoluir para um processo de falência ou, ainda, de recuperação judicial. No entanto, em alguns casos, é possível colocar as finanças em dia e tirar a empresa do vermelho sem a necessidade de intervenção externa.

Como é identificada a Insolvência

Pode parecer óbvio, mas vale reforçar: a insolvência não é uma situação à qual se chega de repente. Pelo contrário, em geral, ela é o último estágio de uma jornada bem longa de deterioração das condições financeiras da empresa.

Por isso, é importante acompanhar indicadores que apontam para a situação de solvência ou capacidade de cumprir as obrigações. Esses indicadores permitem reconhecer quando existe o risco de avançar para a insolvência e, assim, tomar medidas para revertê-la.

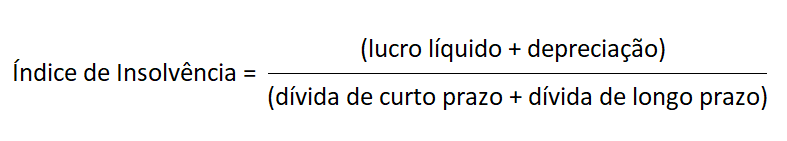

O principal desses indicadores é o próprio índice de solvência. Ele é calculado por meio da seguinte fórmula:

Assim, essa fórmula mostra se a empresa é capaz de, a partir do seu lucro líquido, cumprir com as obrigações de curto e longo prazo. Em geral, um índice de solvência de 20% ou mais é considerado saudável, mas os números variam conforme o setor em que a empresa atua.

Como minimizar o risco de Insolvência

Existem medidas que as empresas podem tomar com o objetivo de reduzir o risco de insolvência. Vejamos algumas das principais.

Manter o controle financeiro-contábil

Em primeiro lugar, é preciso manter um controle financeiro-contábil rigoroso. Desta forma, é possível alinhar melhor os gastos e as receitas da empresa, evitando criar uma situação de endividamento além da capacidade real de pagar.

Acompanhar o índice de solvência

Como apontamos anteriormente, é preciso acompanhar o índice de solvência e outros indicadores relevantes com regularidade. Esse acompanhamento permite identificar e corrigir fragilidades antes que elas comprometam mais seriamente as finanças.

Adotar boas práticas para a elaboração de orçamentos

Outro ponto importante são as boas práticas para a elaboração de orçamentos. Por meio delas, abrem-se portas para a reduzir custos com eficiência sem prejudicar a geração de valor dentro da empresa.

Contar com o apoio de uma assessoria contábil

No geral, uma empresa especializada em assessoria e consultoria contábil e financeira também pode ser um aliado importante. Contar com o apoio de profissionais qualificados e das ferramentas técnicas adequadas é uma forma segura para manter as contas da empresa no caminho certo e longe da situação de insolvência empresarial.

Neste artigo, você conheceu melhor os conceitos de insolvência salarial e falência, além de descobrir a diferença entre eles. Também viu como indicadores podem ajudar a identificar a insolvência e aprendeu algumas medidas para minimizar o risco de cair nessa situação.

Quer aprender mais sobre gestão financeira e contábil nas empresas? Assine a newsletter da Progresso Contabilidade e receba conteúdos exclusivos!